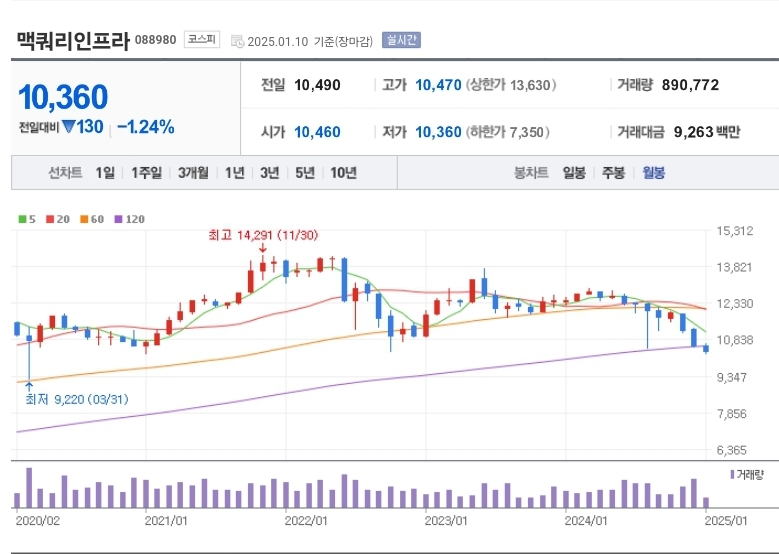

<맥쿼리인프라>

"주가 하락 이유 점검"

맥쿼리인프라의 주가 하락폭이 커, 시장이 우려하는 내용 위주로 정리해 보았습니다. 2024년 DPS는 760원으로 전년 대비 2% 하락했는데 큰 폭의 하락은 아니지만 2017년 이후 처음으로 배당 정체라는 점에서 실망이 두드러졌던 것으로 판단됩니다.

2024년 5천억원의 유상증자는 역대 최대 규모였다는 점에서 부담이 되었습니다. 이와 함께 수급적 이슈가 겹치며 주가 하락폭이 확대되었습니다.

https://finance.naver.com/item/main.nhn?code=088980#

맥쿼리인프라 - 네이버페이 증권 : 네이버페이 증권

관심종목의 실시간 주가를 가장 빠르게 확인하는 곳

finance.naver.com

그러나 10%의 주식수 증가에도 불구, 2024년 하반기 DPS는 상반기와 동일하게 유지되었고 2025년 실시협약 만기인 '백양터널'의 청산 배당 유입 등으로 향후 DPS의 하방은 확보했다고 판단됩니다. 배당수익률은 금일 종가 기준 7.2%로 역대 최고 수준입니다.

맥쿼리 인프라 분배금(배당률) 조회

https://www.mkif.com/ko/investor-centre/distributions.html

■ 체크 포인트 1) 올해 유상증자 가능성은?

- 2024년 5천억원의 유상증자로 하남데이터센터와 동부간선도로 투자를 완료했고 현재 차입 가능한 금액이 5천억원(공모인프라펀드는 민투법에 의해 자본금의 30%까지 차입 가능)에 육박하는 만큼 올해 추가 투자 기회가 있더라도 차입을 활용할 가능성이 높다고 판단됩니다. 금리인하 국면이고 우량한 신용등급으로 차입 경쟁력이 높다는 점도 중요합니다.

■ 체크 포인트 2) 비엔씨티 영향은?

- 2024년 초 맥쿼리인프라는 비엔씨티의 후순위대출 이자율은 기존의 고정 12%에서 6~12%로 변경했습니다. 비엔씨티는 2023년 이후부터 실적이 둔화되며 후순위대출 미수금이 증가했기에 건전성을 높이고 궁극적으로 회수력을 높이기 위한 재구조화입니다.

다른 변수를 고정할 경우 비엔씨티로 인한 DPS 차질은 약 9%로 추정되지만 타 자산들이 상당한 성과를 내며 DPS 하락폭은 2%에 그쳤습니다. 선제적인 재구조화를 한 만큼 향후 비엔씨티의 부정적 영향은 점차 상쇄될 전망입니다.

■ 체크 포인트 3) 기투자한 자산의 수익 기여

- 최근 신규투자한 자산 중 일부는 기성률에 따라 후순위대출 출자금이 집행되는 구조라 아직 이자수익이 온전히 발생하지 않고 공백기입니다.

일례로 동부간선도로는 약 200억원이 집행되었고 향후 3~4년에 걸쳐 약 1천억원의 후순위대출 출자가 완료될 것으로 예상됩니다. 즉 시간이 지나며 맥쿼리인프라 포트폴리오에 수익 기여도가 높아질 전망입니다.

종합적으로 판단 시 2025년 배당은 최소 전년수준 이상을 유지할 가능성이 높고, 2026년부터 본격적인 상승을 예상합니다.

*컴플라이언스 승인을 득했습니다

'투자 > 주식' 카테고리의 다른 글

| 재미로 보는 MBTI별 투자 성향 (0) | 2025.02.08 |

|---|---|

| [케어젠] ‘근육증가’ 메가트렌드에 올라탄 기업_한양증권 (0) | 2025.02.08 |

| <ETF의 재간접리츠 투자 허용> (0) | 2025.01.11 |

| 국내주식전략: 지금사자 KOSPI. 한 여름 밀짚모자, 한 겨울에 산다 (3) | 2024.12.31 |

| 제약/바이오: 제약/바이오 섹터는 내년 상반기까지 아웃퍼폼 할 전망 (0) | 2024.12.18 |